唯真财经

盘前早餐帮助大家在15分钟内完成:信息过滤→机会识别→策略制定→预案准备的全流程,

盘前早参阅读的黄金法则:

数据交叉验证:政策利好+资金流入+技术突破=高确定性机会

时间价值排序:9:00前重点看盘前早参→9:30紧盯定盘价→9:45开盘八法检验→10:30最终确认策略a

反共识思维:当所有人讨论同一热点时,警惕日内兑现风险

一。A股开盘预判逻辑-定盘价:3379

1. 美股昨夜发生了什么:

(1)三大指数暴跌:

●标普500:跌1.61%至5844.61点,创1个月最大跌幅

●纳斯达克:跌1.41%至18872.64点,科技股领跌

●道琼斯:跌1.91%至41860.44点,蓝筹股集体承压

●利空驱动:20年期美债拍卖遇冷(中标利率5.047%,投标倍数2.46),引发市场对美债需求减弱的恐慌

(2)债市与汇率冲击:

●美债收益率飙升:30年期收益率涨至5.09%,10年期至4.60%,创近3个月新高

●美元走弱:美元指数跌0.52%,但未缓解股市压力,形成“股汇债三杀”

(3)科技股普跌:

●苹果(-2.31%)、英伟达(-1.92%):受美债收益率攀升压制高估值成长股(利空AI、半导体)

●谷歌(+2.79%):逆势上涨因Build大会发布AI搜索功能“AI模式”,提振市场信心(利好AI应用)

●纳微半导体(盘后+190%):与英伟达合作开发800伏高压电源架构,推动功率半导体需求(利好新能源技术)

(4)中概股分化:

- ●纳斯达克金龙指数跌0.72%:阿里(-1.25%)、京东(-0.88%)受市场情绪拖累

○小鹏汽车(+13%):Q1财报超预期,四季度盈利指引提振(利好新能源车)

○文远知行(+21.42%):Robotaxi业务进展积极(利好自动驾驶)

●逆势上涨:

(5)贵金属与能源:

●黄金(+0.97%至3316.6美元/盎司)、白银(+1.21%):避险需求升温(利好贵金属)

●原油(WTI-0.74%至61.57美元/桶):需求疲软叠加美元波动压制油价(利空油气股)

(6)美债风暴:

●20年期国债拍卖需求疲软,反映海外投资者对美国财政赤字担忧(未来十年或增3万亿美元债务)

●利空领域:高杠杆行业(如房地产、公用事业)融资成本上升。

(7)特朗普减税法案争议:

共和党内部分歧导致法案推进受阻,市场担忧财政赤字扩大(利空金融、消费板块)

(8)机构动向:

●贝莱德加码AI股:在1600亿美元组合中增持AI相关标的(利好算力、数据中心)

●摩根大通警告:信贷市场风险极高,盈利预期或从12%降至零增长(利空银行股)

2. 寛基的资金动向:

(1)上交所ETF合计净赎回20.29亿元,连续多日以赎回为主,反映市场情绪偏谨慎

(2)仅科创50指数获净申购2.71亿元,资金逆势布局科技成长方向(利好半导体、AI硬件)

(3)中证A500指数(-14.68亿):行业均衡但流动性不足,赎回或与政策预期降温有关(利空制造业、周期股)

(4)沪深300指数(-7.73亿):主力资金撤离蓝筹股,可能与美联储加息预期压制高股息资产估值(利空银行、消费)

(5)其他宽基:中证1000(-2.22亿)、上证50(-0.61亿)等赎回规模较小,对市场整体影响中性

3. 期指的资金动向: 减空73手,共持有净空单81973手。

(1)净空单变动:

●当日净空单减少73手,当前合计净空单量81,973手,较4月7日(美加税至145%时)的近12万手大幅下降

●历史对比:4月7-8日机构两天内减空31,367手,净空单从高位回落至8万手区间,属历史罕见力度

(2)主力合约多空操作分化:

●IH(上证50):多头减仓为主,某信加空47手(利空金融、消费蓝筹),其他玩家加空289手(叠加压力)。

●IF(沪深300):某信减空1,752手(短线利好白马股),但其他玩家加空1,479手(对冲效应中性)。

●IC(中证500):空头减仓344手(利好中小盘成长股),但其他玩家加空67手(压制反弹空间)。

●IM(中证1000):某信减空358手(利好科技、新能源),其他玩家加空499手(分歧明显)

(3)机构操作风格:

●某信:净减空2,407手,重点减仓IF(-1,752手)和IM(-358手),加仓买单2,371手(布局超跌反弹)。

●其他玩家:净加空2,334手,全线加空IH/IF/IC/IM,平仓买单8,688手(获利了结意愿强)

4. 今日K线博奕:

(1)多空博弈关键点:

●压力:3494

●支撑:3380

(2)主力策略推演: 高抛低吸+游击战模式

5。钱流向机会:

(1)成交TOP10:

●黄金ETF(518880):单日成交额第一,反映资金避险需求(利好黄金股)。

●恒生科技ETF(513180):成交额第二,但港股通科技指数净赎回1.44亿(利空港股科技股)。

(2)成交额环比暴增TOP3:

●煤炭ETF(515220):环比增长205%,夏季用电高峰预期(直接利好煤炭股)。

●黄金股ETF(517520):环比增长140%,叠加COMEX黄金突破3300美元(双重利好黄金板块)。

(3)净申购榜:

●半导体指数(+2.52亿):国产替代加速+AI算力需求(利好半导体设备、封测)。

●证券公司指数(+1.66亿):政策预期推动资金潜伏(利好券商股)。

●黄金股票指数(+1.53亿):山东黄金、紫金矿业等权重股吸金(利好黄金矿业股)。

(4)净赎回榜:

●港股通科技(-1.44亿):外资撤离中概股(如腾讯、美团),受美债收益率飙升压制。

●有色金属指数(-0.78亿):工业金属(铜、铝)需求预期下调。

二。今天该怎么操作?

银行ETF(512800)5/6纳入追踪,5/7出现穿宫炮,5/15山顶帅作减仓持盈保泰,现在等回档,耐心点。最近题材:新闻摘要:短期利空,中长期中性(降息缓解负债成本但压制盈利预期,政策托底对冲风险)

●六大行及多家股份行同步下调存款利率(活期利率降至0.05%,三年期定存利率降至1.25%),负债成本降低但息差压力持续

●天风证券、中泰证券研报强调银行股红利价值凸显,中长期资金入市预期升温

●湖北襄阳农商行单月罚金超1000亿元,监管处罚高压延续

机器人ETF(562500)4/8第一次抄底,4/9第二次抄底,4/11白脸将可买,4/28拉回有小机会承接,4/30出现穿宫炮,5/7的60F见山顶帅适度减仓,5/9小抄底底仓不动,5/12开高已近目标位、减仓、5/19出现穿宫炮及5/20。最近题材:新闻摘要:重大利好(量产突破+政策催化+资本涌入)

●特斯拉Optimus Gen3量产启动,宇树科技将人形机器人成本压至10万元以下

●深圳龙岗区成立全国首个人工智能(机器人)署,政策加速产业落地

●小鹏汽车计划2026年推出工业和商业场景人形机器人

恒生科技指数ETF(513180) 在5/9回测大道线的缺口支撑位置、5/12又遇到山顶帅压力位要减仓,5/19出现穿宫炮。最近题材: 中性偏利空(成分股调整利好vs地缘政策压制)

●指数单日涨1.15%,宁德时代港股上市次日涨超10%

●阿里巴巴等成分股受美国对华为芯片限制压制,外资净流入对冲风险

●南向资金连续3日净流入超14亿港元

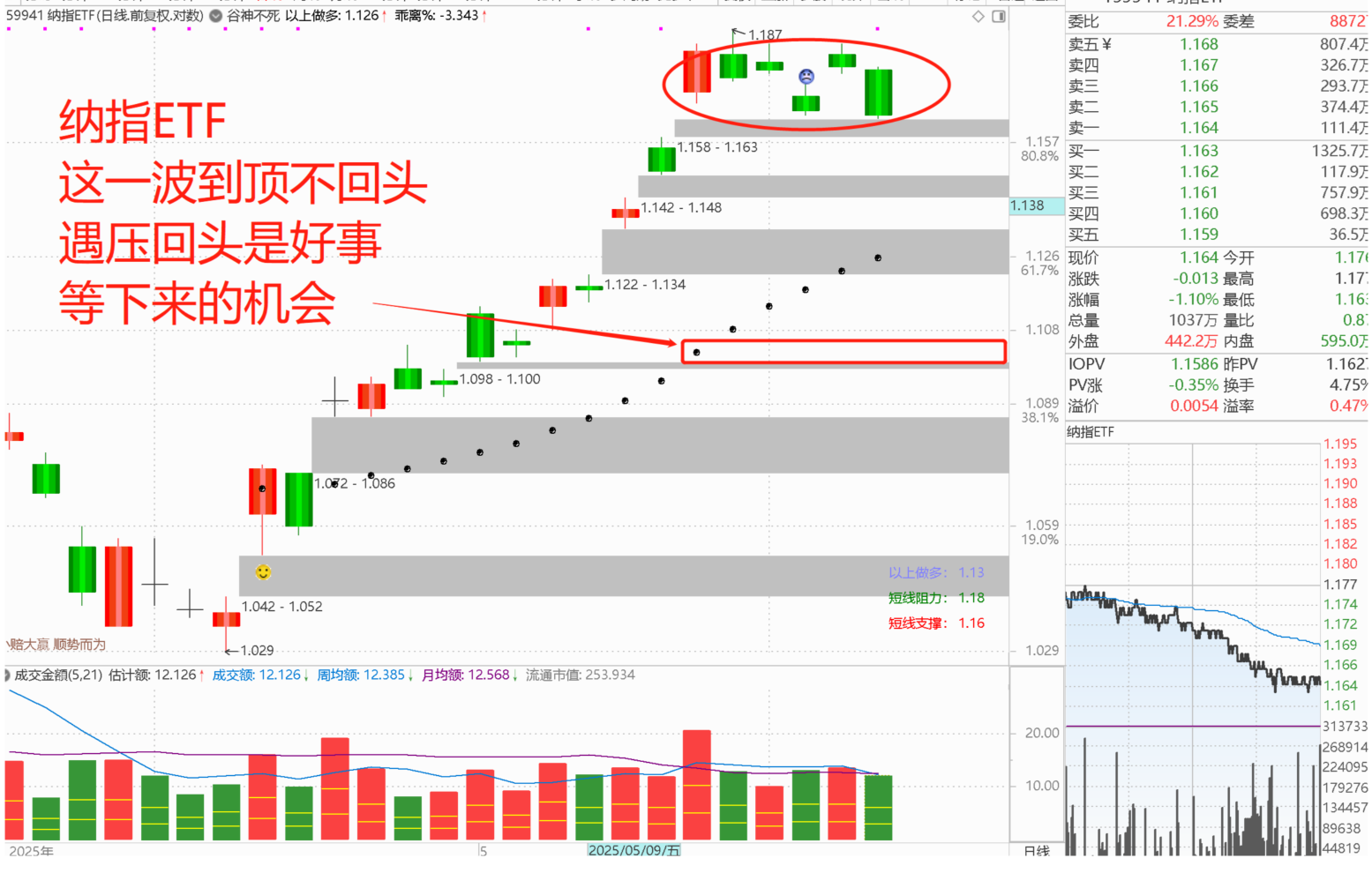

纳指ETF(159941)4/7第一次抄底,4/9第二次抄底,4/10白脸将可买,4/21和4/22拉回有小机会承接、4/23白脸将+穿宫炮可买,5/15到了目标压力了,别舍不得该卖就卖,别乱接,5/19出现山顶帅。最近题材:中性偏利多(短期技术回调,长期受益AI技术突破)

●纳指单日跌1.41%,英伟达、苹果等科技股回调

●谷歌发布AI Ultra全家桶,苹果开发者大会预热AI战略

●中美关税缓和推动科技股风险偏好回升

黄金ETF(518880),5/18出现OMG的抄底,5/19出现白脸将、5/21沉底炮、5/22穿宫炮。 最近题材: 短期利多(避险情绪+央行购金支撑)

●现货黄金突破3300美元/盎司,中国4月黄金进口量环比增73%

●美联储降息预期推迟,但中东局势升级推升避险需求

●国内金饰价格回升至780元/克,投资需求激增

30年国债ETF(511090)从抄底到卖出减仓,已完成一轮,5/19出现白脸将,5/20穿宫炮。 最近题材:利空(收益率上行+风险资产替代效应)

●美国30年期国债收益率突破5%,创2023年11月以来新高 ;

●中国30年国债收益率上行至1.9425%,经济复苏预期压制配置需求

●美国20年期国债拍卖遇冷,全球债市抛压加剧

三。新闻早餐的解读?

1. 事件:

今天(2025年5月21日)黄金市场强势反弹,上海金大涨2%,国际金价重新站上3300美元/盎司。核心驱动因素包括地缘避险升温(以色列考虑攻击伊朗核设施、俄乌和谈受阻)叠加美元信用危机发酵(美债抛售潮持续) 。同时,今晚将迎来160亿美元20年期美债标售,市场担忧需求疲软或推高美债收益率,进一步冲击美股。

(1)源由

●地缘冲突激化避险需求:伊朗核设施可能遭袭、俄乌冲突长期化,地缘风险溢价推动资金涌入黄金

●美债信任危机:三大评级机构全线下调美国主权评级,美债收益率飙至5%警戒线,海外买家持续抛售(中国持有美债规模已降至全球第三) ;

●美元走弱预期:美联储或被迫降息应对债务危机,叠加人民币国际化加速,黄金作为美元替代品吸引力提升

●中国需求托底:4月黄金进口量环比暴增73%,上海期货交易所持仓量创历史新高,国内投资者“越涨越买”形成支撑

(2)利好板块

●黄金开采/加工企业:紫金矿业、山东黄金等直接受益金价上涨,矿企利润率提升

●有色金属(铜、银):黄金上涨带动贵金属联动效应,白银期货跟涨1%+,江西铜业等冶炼企业利润改善

●高股息防御资产:黄金ETF及水电、煤炭板块成避险资金避风港 。

(3)利空板块

●高估值科技股:若美债标售爆冷推高收益率,纳斯达克或承压,特斯拉、英伟达等高杠杆科技股风险加剧

●美元资产依赖型行业:航空(燃油成本挂钩美元)、半导体设备(进口依赖度高)面临汇兑损失压力

●消费白马股:茅台、伊利等机构重仓股因资金分流可能持续阴跌

(4)看法

黄金作为 “乱世硬通货” 的属性日益凸显,但投资需保持理性,仓位应控制在 15% 以内,剩余资金可预留用于抄底被错杀的科技股或等待政策催化的机会。今晚需重点关注 20 年期美债得标利率,若该利率超过 4.8%(当前市场价为 4.48%),可能导致黄金价格冲高回落;反之则将强化黄金的上涨趋势。在美元信用体系面临挑战以及全球央行持续增持(中国已连续 5 个月增加黄金储备)的背景下,金价突破 4000 美元 / 盎司在 5 年周期内大概率会成为现实。尚未入场的投资者,优先选择配置黄金 ETF(如 518880),尽量避开带有杠杆的黄金期货交易。

2. 事件:

今天(2025年5月21日)A股上演“天地板大逃杀”,高位股集体崩盘:中毅达从涨停到跌停,利君股份、宁波远洋等高位人气股二连跌停,ST宇顺因18天16板被停牌核查。与此同时,重组新规刺激下微盘股逆势狂欢——北证50创历史新高,ST板块连续涨停潮,新消费概念吸金导致交易拥挤度飙升至年内峰值 。

(1)源由

●政策双向调节:重组新规释放小票炒作空间,但ST宇顺的停牌核查敲打过度投机,监管层既要活跃市场又要防泡沫

●资金虹吸效应:新消费(如孩贝因美)和重组概念吸走万亿存量资金,高位股失血导致踩踏

●量化助推波动:微盘股单日换手率超6%,游资+量化“打地鼠”式操作加剧行情极端分化

(2)利空板块

●高位连板股:中毅达、成飞集成等游资抱团标的面临监管特停风险,跟风股可能补跌20%+

●ST板块:ST宇顺停牌引发板块降温,缺乏实质重组计划的绩差ST股或批量跌停

●微盘题材股:北证50指数创历史新高后,流动性陷阱风险暴露

(3)利好板块

●重组并购题材:综艺股份(6天5板)、天汽模(4板一字)成新资金突破口,低位国资壳资源(30亿市值以下)受追捧

●防御性高股息:煤炭(中国神华)、水电(长江电力)成避险资金避风港,分红率超5%的标的承接撤离资金

●消费细分龙头:孩子王、潮宏基等新消费股受益618促销预期,机构逆势加仓消费电子

(4)看法

当下的市场,既是题材炒作的 “大逃杀” 时刻,也是新旧周期转换的起点。即便投资技巧再高超,也需敬畏监管政策的调控力度。与其在 ST 股炒作中冒险博弈,不如坚守低位重组与高股息两条主线。监管层对于微盘股的态度明确:允许合理活跃,但坚决遏制恶意炒作。目前,割肉高位股的机构正开启调仓进程,投资者需回避 “三高股”(高换手、高涨幅、高 PE),紧密跟踪政策明确支持的领域。

3. 事件:

今天(2025年5月21日)比亚迪AH股再创新高,宁德时代港股首日暴涨11%,A股跟涨6%。罕见的是,两家公司港股溢价均超A股4%-5%,打破AH股长期“A贵H便宜”的常态。同时,外资近期加速调仓,高盛称一季度对冲基金已削减美股科技巨头仓位,转而加仓中概股,摩根士丹利也上调中国经济增长预期并预测国内将推出5000亿-1万亿财政刺激

(1)源由

●外资重估中国制造:宁德时代港股定价263港元(比A股折价仅6.5%),上市首日外资爆买超82亿港元 。比亚迪港股获南向资金连续15日净流入,外资更看重其全球新能源车龙头地位 。

●流动性预期反转:港股近期日均成交额超2700亿港元,外资通过港股通净流入超1800亿港元,宁德时代、比亚迪等稀缺资产成“全球资金蓄水池”

●政策博弈升温:市场押注6月国内将推出万亿级财政刺激对冲美债到期风险,新能源产业链(如电池、整车)成政策受益主线

(2)利好板块

●新能源车产业链:宁德时代港股溢价带动A股电池板块,比亚迪H股大涨4%刺激整车股

●港股科技龙头:外资加仓中概互联网ETF(,腾讯、美团等港股通标的受益

●高端制造出海:宁德时代匈牙利基地获90%募资支持,三一重工、中远海控等“出海标杆”获资金关注。

(3)利空板块

●A股微盘题材股:外资虹吸效应导致小盘股失血,ST宇顺停牌后ST板块跌停潮扩大。

●传统消费白马:茅台、伊利等因外资调仓转向成长股,成交额萎缩至5亿以下 。

(4)看法

外资正以真金白银对中国制造进行 “价值重估”,但需注意,切勿将短期溢价视为永恒的增长动力。宁德时代与比亚迪在国际市场的突破仅仅是行业变革的序幕,下一轮市场主角或许将转向 AI 与高端装备领域。投资者应密切关注外资的资金流向以及政策的扶持方向,切勿在行情尾声阶段强行参与博弈。从趋势看,宁德时代 H 股溢价可能进一步扩大至 8%-10%,这或将带动 A 股电池板块出现补涨行情,短期内 “估值倒挂” 现象可能持续。除新能源领域外,外资新增持仓的无人驾驶板块同样值得关注,这些外资调仓的潜在方向既享受政策红利,又契合全球科技发展的主线。需要避免的是盲目跟风炒作 AH 溢价,应聚焦于拥有实际订单支撑的硬科技企业。若 6 月财政刺激政策落地,可优先布局对政策敏感的标的。

4. 事件:

这几天美股暴力反弹,完全收复4月关税战期间的跌幅,但经济基本面并未改善,美国债务危机(36万亿美元国债)和美联储政策不确定性仍高悬头顶。与此同时,资金开始转向港股和人民币资产,部分投资者已提前获利了结美股并布局空单,静待6月美债到期和美联储决策的“大考”。

(1)源由

●美股虚火:反弹主要由情绪驱动(关税暂缓+AI炒作),但企业盈利未实质性修复,苹果、特斯拉等权重股仍受供应链成本上升压制

●债务炸弹:6月将有6.5万亿美元美债到期,若美国无法找到接盘资金,可能引发美债抛售潮,进而冲击美股流动性

●资金迁徙:美元贬值预期增强,外资加速流入港股,押注人民币资产估值修复 。

(2)利好板块

●港股科技龙头:腾讯、美团等恒生科技成分股受益于外资回流+政策催化(AI商业化提速),PE修复至25倍仍低于历史中枢

●黄金及资源股:紫金矿业、山东黄金等避险资产成对冲美债风险首选,金价突破3300美元后或冲击3500美元

●高股息防御资产:长江电力、中国移动等港股“中特估”标的,分红率超5%且受险资持续加仓

(3)利空板块

●美股科技七巨头:英伟达、微软等高估值科技股面临流动性收紧风险,若美债标售遇冷或引发20%级别回调

●出口依赖型A股:立讯精密、申洲国际等对美出口企业受关税反复压制,订单利润率或再降2-3个百分点

(4)看法

当前市场氛围恰似台风前的寂静,聪明资金早已退守安全边际较高的 “防波堤”—— 港股与黄金市场,留下的投资者中,一部分在押注美国政府施展 “化债神操作”,另一部分则做好了直面市场巨浪冲击的准备。请牢记,在投资这场长跑中,生存周期的长度远比短期收益的速度更为关键。重点需紧盯纳斯达克指数动向,同时可在港股市场提前布局。倘若美债危机爆发引发全球股灾,需迅速将资产切换至黄金 ETF(518880)与 30 年国债 ETF,并且保留 30% 的现金储备,以捕捉市场错杀带来的机遇。务必避免将全部资金投入单一资产,做到在市场暴跌时敢于低位建仓,在行情暴涨时舍得获利了结。

文章为记录个人思考,是作为反省操作失误的积累,文中个股不构成参考建议,据此操作,风险自负。投资有逻辑,交易有方法,持续关注阅读,时间会给你最真实的答案!